会社員の副業「天引きされすぎた税金」を取り戻す方法|源泉徴収 精算ガイド

会社員の副業、天引きされすぎた税金を取り戻す「源泉所得税」の精算ガイド。税金が戻る仕組み、給与と報酬の違い、支払調書がなくても申告できる方法、20万円以下でも申告すべきケースを3ステップで解説します。

本記事は、一般的な概要と選択肢について解説するものです。特定の個人・法人に対する税務アドバイスを提供するものではありません。制度の適用や具体的な税務判断にあっては、必ず最新の法令等をご確認いただくか、税理士等の専門家または所轄税務署にご相談ください。

Contents

まず結論:副業精算のポイント3つ

- 副業で天引き(以下、「源泉徴収」)された源泉所得税は「税金の概算前払い」です。確定申告で「精算」することで、税金が戻る(還付)可能性が高いです。

- やることは「証憑を集める」「給与か報酬かを分ける」「申告で精算する」の3つ。特に副業の源泉所得税は多めに引かれがちです。

- 報酬の「支払調書」は届かなくても慌てず、自分の通帳・請求書・支払明細を基に申告準備を進めましょう。

この記事の想定読者と到達目標

- 想定読者:

- 会社員(居住者)で、副業として別の勤務先から「給与」をもらっている、または業務委託で「報酬」を得ている方。

- 副業の所得が20万円超で、確定申告が必要な方が主な対象。

- 到達目標:

- 副業で源泉徴収された税額の集計・分類・通算を自力で行い、確定申告(精算)ができる状態になる。

1. 副業の源泉徴収、なぜ精算が必要?

「副業を始めたら、支給額・請求額から税金が引かれていた」 これは「源泉徴収」といい、給与や報酬を支払う側が、あらかじめ所得税を源泉徴収して、国に納める制度です。

重要なのは、この源泉徴収税額はあくまで「税金の概算前払い」にすぎないという点です。 あなたの正確な年間税額(本業+副業)とは異なるため、確定申告で「正しい税額」と照らし合わせて「精算」する必要があります。

この精算作業は難しくありません。やることは3つだけです。

- 集める:副業の「収入総額」「源泉徴収された税額」が分かる資料(源泉徴収票、請求書、支払明細など)を揃えます。

- 分ける:副業の収入が「給与」なのか、「報酬」なのかに分類します。

- 精算する:確定申告で、本業と副業のすべての所得を合算し、正確な年間の所得税額を算出した上で、前払いした税額を精算(還付/追納)します。

2. なぜ精算?「払い過ぎ」が起きる理由

なぜ確定申告で精算すると、税金が戻ってくる可能性が高いのでしょうか。 それは、副業の源泉徴収で使われる税率が、あなたの事情(所得水準に応じた税率)を一切考慮しない「概算で高めの税額」になっているからです。

- 副業が「給与」の場合: 本業の会社からの給与から源泉徴収される所得税は、あなたの所得水準に合った税率で計算され、かつ扶養控除などが考慮されます。しかし、副業先からの給与から源泉徴収される所得税は高い税率が適用されます。

- 副業が「報酬」の場合: 報酬(源泉徴収の対象となる報酬)の場合、あなたの所得水準にかかわらず、売上に対して原則10.21%の所得税が源泉徴収されます。報酬から源泉徴収される所得税は必要経費考慮前の売上に対して計算され、かつ税率も比較的高めに設定されています。

つまり、副業の収入から所得税が源泉徴収されている場合は、その源泉徴収された所得税は払い過ぎている可能性が高いため、確定申告で精算する(=払いすぎた税金を取り戻す)メリットがあるのです。

なぜ高めの税額で源泉徴収されるの?

- 副業先の給与は「乙欄」の税額表で計算されるため、主たる給与の税額表「甲欄」より源泉徴収税額が多くなりやすい。

- 高めの税額で源泉徴収するのは支払側が悪い訳ではなく、支払側が「源泉徴収義務者」として、そのようにしなければならないというルールになっているためです。

- もし、支払側が誤って源泉徴収すべき額より少ない額で源泉徴収してしまったり、源泉徴収すべき支払いに対して源泉徴収しなかった場合は、支払側が源泉徴収義務違反としてペナルティを負うことになっています。(受取側が確定申告し最終的に正しく納税されているから問題ないのでは?という理屈は通じません。)

3. 精算前の「重要知識」3つのポイント

実務ステップに入る前に、判断に迷わないための3つの重要知識を押さえましょう。

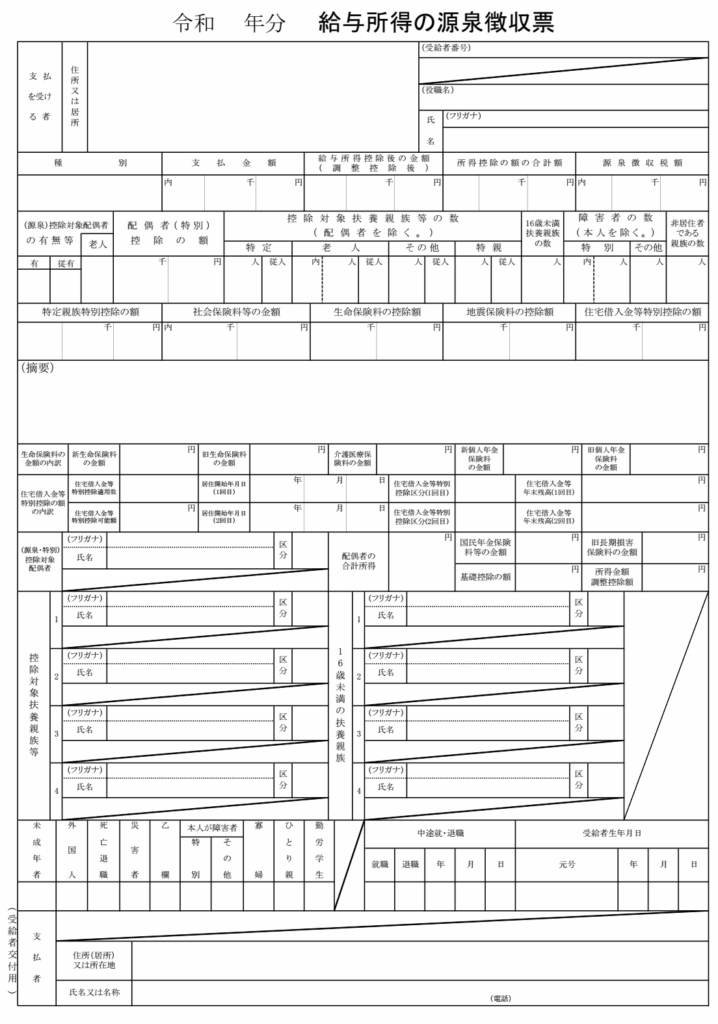

- 「源泉徴収票」が出れば「給与所得」: 副業でも源泉徴収票の交付は支払者の義務です。源泉徴収票があれば「給与所得」、なければ報酬(事業所得/雑所得)の可能性が高いです。(もし不安な場合は支払先に確認しましょう)

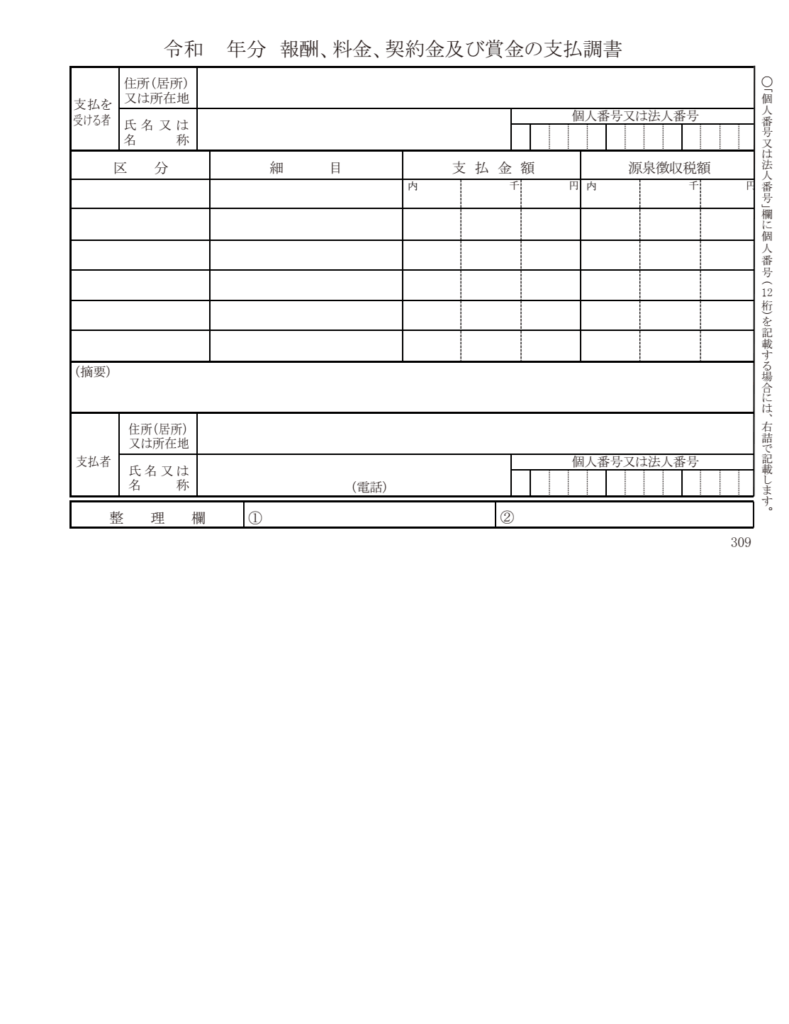

- 「支払調書」は任意交付:報酬の場合、支払先から「支払調書」がもらえることがあります。ただし、支払調書の本人への交付はあくまで任意です。届かないからと待つ必要はありません。「支払調書がないと申告できない」は誤解であり、自分の請求書や通帳で申告できます。

- 「副業所得20万円以下」でも還付の余地:副業所得20万円以下で「所得税の申告義務」がない人でも、副業からの収入から所得税が源泉徴収されていれば「還付のための申告」ができます。申告しないと、払い過ぎた税金は戻りません。

- 【給与所得の源泉徴収票】のイメージ

- 【報酬等の支払調書】のイメージ

4. 副業の源泉徴収を精算する「3つの実務ステップ」

4-1. ステップ1 | 証憑を集めて整理する

確定申告で必要なのは「収入(売上)」と「源泉徴収税額」の2つの数字です。以下の資料でこれを確認します。

- 副業が給与の場合:

- 源泉徴収票(必須): 1年間の総額と源泉税額が記載されています。

- (補助資料):給与明細、通帳

- 副業が報酬の場合:

- 請求書:発行した請求書を集めます。

- 必要経費の証憑:収入を得るためにかかった経費の証憑を集めます。

- 支払明細・振込通知・支払調書: 支払先から送られてくる源泉徴収税額が記載された書類。(「支払調書」は受給者への交付は任意のため無い場合もある。)

- (補助資料):通帳、契約書

副業が報酬の場合のポイント

「支払調書」は不要:副業が報酬の場合、先方から「支払調書」が届かなくても問題ありません。自分の証憑(請求書や通帳)に基づいて集計しましょう。もし不安な場合は、相手先に「支払金額」と「源泉徴収税額」を確認しましょう。

4-2. ステップ2 | 給与か報酬か分ける

所得区分によって申告書の書き方が変わります。

- 給与の特徴:

- 契約形態:雇用契約

- 源泉徴収:副業先(従たる給与)は多くの場合「乙欄」が適用されます。(年末調整の対象外)

- 申告:「給与所得」として、源泉徴収票の通りに転記します。

- 報酬の特徴:

- 契約形態:請負・委任契約(業務委託)

- 源泉徴収:10.21%が一般的です。(※1回の支払いが100万円を超える場合、超過部分は20.42%)

- 対象業務:原稿料、講演料、デザイン料、通訳料、弁護士・税理士等の報酬など、所得税法で定められた特定の業務に限られます。(※フリマアプリでの物販やアフィリエイト収入の多くは対象外)

- 支払者:支払者が法人、または給与を支払う個人事業主など、源泉徴収義務者である場合に限られます(※個人間の取引や、給与支払いのない個人事業主からの支払いは対象外)

- 申告:原則「雑所得」または「事業所得」として計算します。(※どちらの所得に該当するかは、副業の規模、営利性、反復性、社会的地位、帳簿の整備状況などにより判断します。詳細は以下の記事で解説しています。)

副業収入が「給与」か「報酬」かわからない場合

- 一般的には「給与所得の源泉徴収票」が副業先から発行された場合は、「給与」として扱います。給与所得の源泉徴収票が発行されなかった場合は、「報酬」に該当する可能性が高いですが、不安な場合には支払先に確認しましょう。

- ご自身の副業が「報酬」に該当する場合で、その報酬が源泉徴収の対象となるものなのか、また相手先が源泉徴収しているか不明な場合は、まず契約書や支払明細を確認します。それでも不明な場合は相手先に直接確認してみるのが確実です。

4-3. ステップ3 | 確定申告で精算する

集めた数字を確定申告書に入力し、精算します。

- 収入は「総額」を計上:申告書には「手取り額」ではなく、源泉徴収される前の「総額(売上)」を計上します。

- 源泉徴収税額を集計:天引きされた「源泉徴収税額」は、申告書上の所定の欄に入力し、年税額から差し引きます。

- 給与の場合:本業(年末調整済)と副業(乙欄)の源泉徴収票を合算して、年間の正しい税額を計算します。

- 報酬の場合:「売上(総額)」から「必要経費」を差し引いて「所得」を計算します。その所得と給与所得などを合算して年間の正しい税額を計算します。

- 最終結果:

- (年間の正しい税額) < (前払いした源泉税額) → 還付

- (年間の正しい税額) > (前払いした源泉税額) → 追納

5. 押さえておきたい注意点

- 手取り=収入ではない:収入は、天引きされる前の「総額」です。手取り額で申告すると売上が過少になり、精算も不正確になるため注意が必要です。

- 「支払調書待ち」は非効率:報酬の支払調書は任意交付です。届かないことも多いため、自分の請求書や通帳で作業を進めましょう。「調書がないと申告できない」は誤解です。支払総額や源泉徴収税額が不明な場合は相手先に確認します。

- 「乙欄」=終わりではない:給与の場合、乙欄で源泉徴収された所得税はあくまで概算の前払いです。「天引きされているから申告不要」ではなく、必要に応じて確定申告で精算しましょう。

- 住民税の通知(本業バレ):副業が本業に知られたくない場合、住民税の徴収方法に注意が必要です(詳細はQ5.参照)。

- 20万円以下でも還付の余地:所得税の申告義務(20万円ルール)とは別に、源泉徴収されているなら「還付申告(任意)」ができます。

6. 副業源泉徴収のQ&A

Q1. 支払調書が届きません。

A1. 支払調書は本人への交付は任意です。届かなくても問題ありません。ご自身の通帳、請求書の控え、支払明細書があれば確定申告は可能です。

Q2. 給与か報酬か迷うときは?

A2. 「源泉徴収票」が交付されるかどうかが一番の目安です。交付されれば「給与所得」、されなければ「報酬(事業所得/雑所得)」の可能性が高いです。不明な場合は支払先にご確認ください。

Q3. 副業所得20万円以下でも申告する意味は?

A3. 副業の収入から源泉徴収された所得税がある場合、申告をすることで税金が還付される可能性があります。また、所得税の確定申告が不要な場合(20万円以下など)でも、住民税の申告は別途必要です。確定申告を行えば、住民税の申告も兼ねることができます。

Q4. 支払先の源泉徴収税額が誤っていると感じたら?

A4. まずは先方に伝え、必要に応じて差額を精算し、源泉徴収票等を差し替えてもらってください。

Q5. 住民税で本業に通知されたくありません。

A5. 副業が報酬(事業所得・雑所得)の場合、確定申告書の住民税欄で「自分で納付(普通徴収)」を選択できます。ただし、副業が給与所得の場合は、原則として本業の給与と合算して「特別徴収」となるため、ご自身での納付は選択できません。お住まいの自治体の案内を事前にご確認ください。

Q6. 年の途中で副業を開始・終了しました。

A6. 期間に関係なく、その1年間の収入と源泉徴収された税額をそれぞれすべて合算し、確定申告で精算します。給与は源泉徴収票、報酬は支払調書や、ご自身の通帳・請求書・支払明細で集計します。

7. 参考情報

- 国税庁 タックスアンサー No.2792 源泉徴収が必要な報酬・料金等とは:

https://www.nta.go.jp/taxes/shiraberu/taxanswer/gensen/2792.htm - 国税庁 タックスアンサー No.2795 原稿料や講演料等を支払ったとき:

https://www.nta.go.jp/taxes/shiraberu/taxanswer/gensen/2795.htm - 国税庁 タックスアンサー No.2798 弁護士や税理士等に支払う報酬・料金:

https://www.nta.go.jp/taxes/shiraberu/taxanswer/gensen/2798.htm - 国税庁 タックスアンサー No.6929 消費税等と源泉所得税及び復興特別所得税:

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shohi/6929.htm - 国税庁 タックスアンサー No.2520 2か所以上から給与をもらっている人の源泉徴収:

https://www.nta.go.jp/taxes/shiraberu/taxanswer/gensen/2520.htm - 国税庁 タックスアンサー No.1900 給与所得者で確定申告が必要な人:

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1900.htm - 国税庁 タックスアンサー No.7431 「報酬、料金、契約金及び賞金の支払調書」の提出範囲と提出枚数等:

https://www.nta.go.jp/taxes/shiraberu/taxanswer/hotei/7431.htm

8. 終わりに

本記事では、会社員が副業の収入から所得税を源泉徴収された場合の精算方法を解説しました。源泉徴収は「所得税の概算前払い」であり、確定申告で精算します。

特に副業の給与や報酬から源泉徴収される所得税は、自分の所得水準の税率よりも高いケースが多いため、申告することによって所得税が還付される可能性が高いことを理解しておきましょう。

やることは「1.証憑を集める」「2.給与か報酬かを分ける」「3.申告で精算する」の3ステップです。報酬の「支払調書」は届かなくても慌てず、自分の請求書や通帳で申告できます。20万円以下で申告義務がない方も、源泉徴収されていれば還付申告を検討しましょう。

9. 関連内部リンク

💬 Threads(@daichi_tax)で「税と会計の小さな気づき」を短文で発信しています。

👉 https://www.threads.net/@daichi_tax

📘 noteでは読みやすい”3分要約記事”を更新中です。

👉 https://note.com/daichitax