国民健康保険料はどうやって決まるの?節約はできるの?

場合によっては税金以上に負担が重い医療保険。

自分自身の確定申告が終わり、来年の国民健康保険料はいくらになるのか、ちょっと気になって調べてみたところ、自治体によって大きな違いがあることが判明しました。

興味本位で調べてみた結果を記載します。

※あくまで興味本位で調べた結果ですので、ご自身の国民健康保険料の計算は、必ずお住まいの市区町村へご確認ください。

1.国民健康保険と職場の医療保険

国民はいずれかの医療保険への加入が義務付けられていますが、国民健康保険は、個人事業主や、無職の方などが加入する医療保険です。病院に行くと医療費が2割や3割負担で済むのは、この医療保険制度のおかげですよね。子供はさらに安く済みます。船橋市の場合は子どもが医療行為を受けても300円で済みます。大変ありがたいです。(無料の自治体もありますが。)

会社などに勤められている方は、職場の医療保険(政管健保、健保組合、共済組合、船員保険など)に加入することになっており、国民健康保険と同じように、病院に行くと医療費は一部の負担で済むようになっています。

これらの違いを簡単に比較すると下表の通りです。

| 国民健康保険 | 職場の医療保険 | |

| 加入者 | 個人事業主や無職の方など、その他の医療保険に属さない人全て | 会社の正社員など |

| 運営者 | 市町村

(平成30年度からは都道府県が主体となり市町村とともに運営) |

協会けんぽ、企業が運営する健康保険組合、日本私立学校振興・共済事業団など |

| 保険料 | 世帯人数や世帯全体の所得によって決まる | 毎月の給与の金額などによって決まる

保険料は会社と折半 |

| 扶養 | 扶養の概念はない | 同一世帯でかつ被扶養者の収入要件を満たせば、何人でも扶養可能

扶養者がいても保険料は変わらない |

保険料の計算方法や、扶養の概念が両者で大きく異なっています。

私は個人事業主で、国民健康保険に加入しているので、ここからは国民健康保険について掘り下げていきます。(職場の医療保険制度に加入されている方は、参考にはなりません。)

なお、国民健康保険制度は、職場の医療保険制度と比較し、加入者の高齢化率が高い(医療費が高い)、加入者の平均所得金額が低い、市町村の格差が大きい等の構造的な課題があるため、安定的な財政運営や、効率的な事業運営を目的として平成30年度から運営主体が市町村から都道府県に変わるようです。

資料をざっと読む限りでは、国民健康保険の制度改正後も窓口は引き続き市町村となっており、納める保険料も大幅な変動はなさそうですが、動向を注視しておいた方が良さそうですね。

2.自治体によってこんなに違う!国民健康保険料

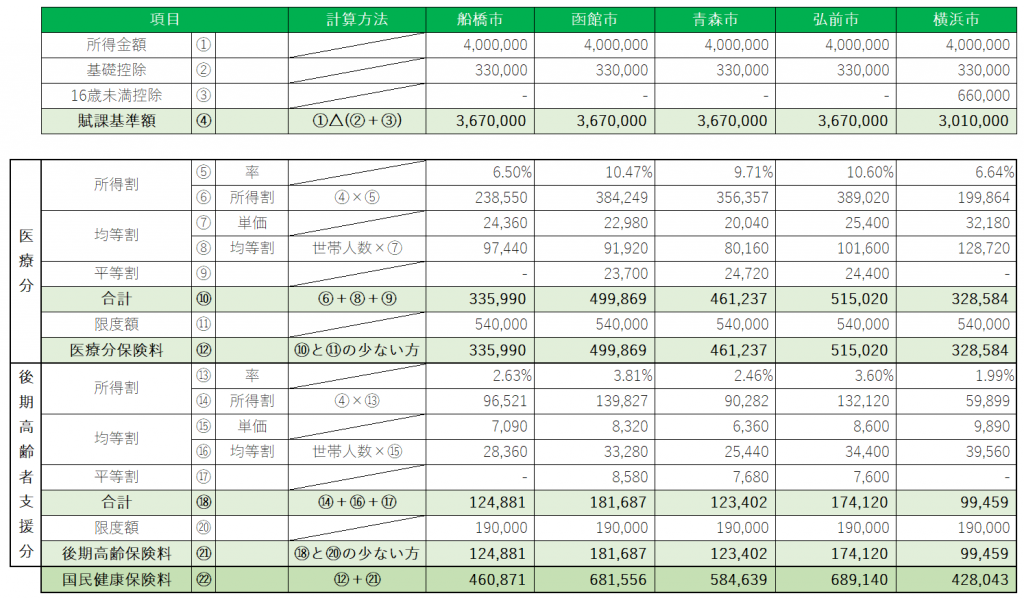

試しにいくつかの自治体の国民健康保険料を計算してみました。試算した結果が下表です。(注:保険料は平成29年分 各自治体のホームページを参考に作成)

条件は以下の通りです。

- 世帯所得:400万円で想定(個人事業主の場合、売上から経費を引いた利益(所得)に相当する金額のこと。)

- 世帯人数:夫、妻、子供2人の計4人家族を想定

- 年齢:40歳未満を想定(40歳以上になると、介護分がさらに追加。)

- 比較自治体:船橋市、函館市、青森市、弘前市、横浜市(横浜市以外は単に自分にゆかりがあるからという理由です。横浜市は16歳未満控除という独特の制度があるようなので、参考までに。)

<国民健康保険料の比較表>

※上記の㉒金額は、年間の金額です。

保険料の計算方法を簡単に説明すると、以下の通りです。

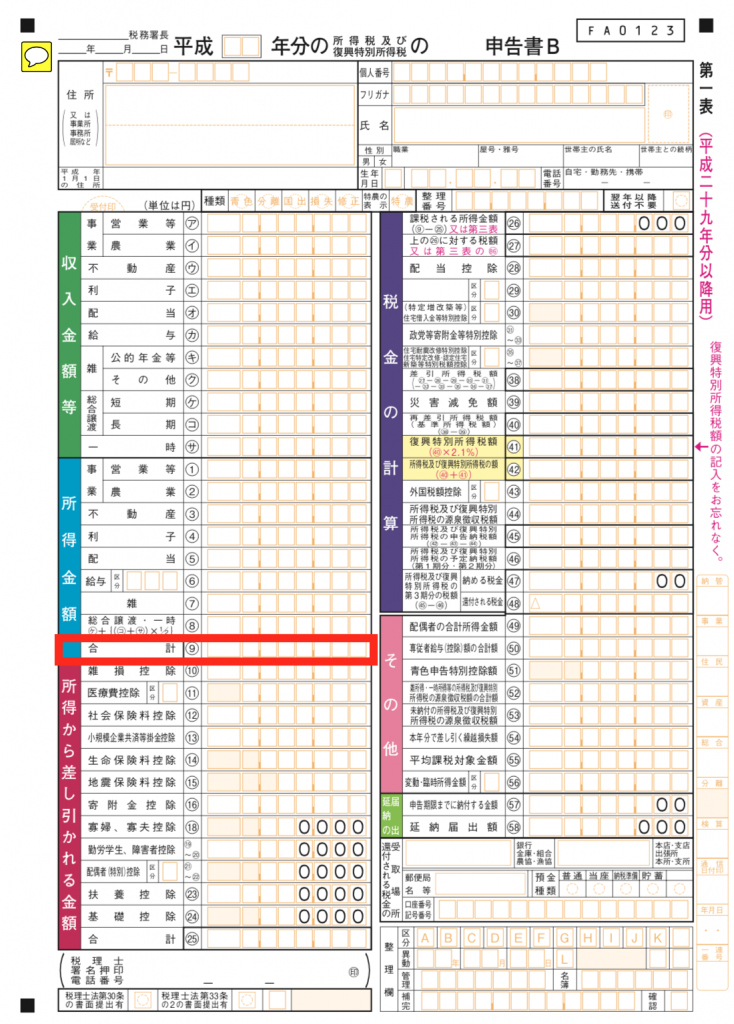

- 保険料の計算の基礎となる「賦課基準額」は所得をベースに計算をする。(下図の確定申告書の赤枠の部分)

<保険料の計算の基礎となる所得金額>

- 「賦課基準額」は、所得から基礎控除 33万円をマイナスする。(横浜市は、さらに16歳未満の扶養の子どもがいる場合は、33万円×該当する子供の人数分が控除される。)

- 保険料には、「医療分」と「後期高齢者支援分」というものがある。(40歳以上になるとさらに「介護分」というものが追加される。)

- 「医療分」と「後期高齢者支援分」には限度額があり、計算の結果、それぞれの保険料が限度額以上になった場合は、限度額までしかからない。

- それぞれに、「所得割」、「均等割」、「平等割」というものがある。

- 「所得割」とは、賦課基準額に各市町村が決めた率を乗じて計算。(所得が多くなればその分保険料が増える。)

- 「均等割」とは、所得に関係なく、加入者1名ごとにかかる保険料。(単価×世帯人数で決まる。家族が多いほど増える。)

- 「平等割」とは、所得、世帯人数に関係なく、世帯ごとに必ずかかる保険料。

- 上記のほか、「固定資産税割」といって、固定資産税に対してかかる保険料があります。(今回比較した市町村では固定資産税割は無いようです。)

計算の結果、船橋市と函館市では20万円以上の差が発生。。。

また、興味深いこととして、以下の内容が挙げられます。

- 船橋市や横浜市は、「平等割」が無い。

- 横浜市は基礎控除の33万円に加え、16歳未満の子どもがいると保険料の計算の基礎となる賦課基準額からさらに控除できる制度がある。

保険料だけで住む場所を決めるわけにはいきませんが、保険料の計算方法や、自治体独自の制度などは知っていて損はないかなと思いました。

計算して改めて思いましたが、保険料って、高いですね。病院に行っていない健康な方からすれば、ちょっと納得いきにくいなと思います。そもそも相互扶助の制度なので、仕方ないとは思いますが。

3.国民健康保険料の節約はできるのか?

国民健康保険料の節約はできるのか?

私の所感では、大幅な節約は難しいという印象です。なぜなら、上記の表の通り、所得税や住民税と異なり、国民健康保険料は控除できるものが限られているからです。

全ての自治体を調べた訳ではないですが、基本的には、所得から控除できるのは基礎控除の33万円のみなのではないかと。(横浜市の場合は子どもがいる場合は一定額を控除できますが。)

所得税や住民税の計算は、基礎控除をはじめ、医療費控除や扶養控除、生命保険料控除、社会保険料控除や小規模企業共済等掛金控除といった所得控除があり、まだ工夫のしようがあります。

それでも国民健康保険料を減らす方法を挙げるとすれば、以下の内容でしょうか。

(1)青色申告特別控除で事業所得を減らす

個人事業を営んでいる方の所得は、売上から必要経費をマイナスした金額になりますが、青色申告の承認を事前に受け、複式簿記で貸借対照表と損益計算書を確定申告書に添付して期限内申告をする場合はこの利益からさらに最大65万円を控除した額が所得になります。

国民健康保険料も、この青色申告特別控除を適用したあとの金額をベースに計算するため、保険料の節約になります。

白色申告の方や、青色申告の10万円控除適用の方は、検討の余地がありそうです。

※不動産業を営んでいる方は、青色申告の承認を受けていたとしても、不動産業が事業的規模でなければ、10万円の控除が限度で、65万円の控除は適用できません。

(2)必要経費の計上モレをなくす

普段の経理をこまめに行い、必要経費の計上モレがないようにすることも国民健康保険料の節約につながるでしょう。

個人事業主の確定申告は、法人と比較し経費の集計が曖昧になりがちです。(事業用で支出したレシートを捨ててしまって事業用の経費を計上し忘れたりしたりすることが多々あるかもしれません。)

ただし、必要経費ではないものは絶対に計上してはいけません。(脱税行為です。)

(3)法人化の検討

個人で営んでいる事業を法人化し、協会けんぽ等の医療保険制度に加入し、家族を扶養するなどすれば、保険料の節約ができるかもしれません。

法人化すれば必ず保険料が下がるという訳ではないですし、設立のコストや、維持コスト、税金の申告の難易度が上がる(法人税の申告)など、国民健康保険料だけの観点では決めることはできないでしょう。

ただし、総合的に考えても、法人化は検討の一つには十分なりえます。

(4)保険料の安い自治体へ引っ越す

国民健康保険料だけを節約するという観点では、選択肢になります。

ただし、今回検証した例では、函館市から船橋市へ引っ越せば国民健康保険料は確かに20万円は節約できるかも知れませんが、家賃水準などを考えると意味がないかもしれません。引っ越した結果、家賃が月1万6千円上がれば、支出はほとんど変わりません。

総合的に考える必要があります。

4.国民健康保険料の支払いは口座振替が便利!

話は変わりますが、個人事業主の所得税は確定申告書の提出期限の3月15日までの間に支払う(振替納税の場合は4月)ことになりますが、国民健康保険料は所得の金額を基に計算し、確定申告書を提出した年の6月からその翌年3月までの間に分割して支払うことになります。

例えば、平成29年の国民健康保険料は、平成30年3月15日までの間に提出される平成29年分の所得税等の確定申告に基づき市町村が保険料を計算し、平成30年6月から平成31年3月の間に10回に分割して支払うことになります。

何もしなければ市町村から納付書が送られてきて、納期限までに金融機関やコンビニ等で支払うことになりますが、口座振替も可能です。市町村の窓口で伝えれば手続きをしてくれます。私はいちいち現金で支払うのが面倒なので口座振替にしています。

納付モレの防止や領収書の紛失の防止、支払いの手間の削減のため、口座振替をおすすめします。

5.確定申告で国民健康保険料の控除モレが無いように注意!

国民健康保険料は、所得税や住民税の計算上、「社会保険料控除」としてその支払った金額が全額所得控除の対象になります。

確定申告書に記載モレの無いように注意しましょう!

以上、国民健康保険料について整理してみました。

個人事業主などにとっては、国民健康保険料は家計のなかでも支出の割合が大きいものなので、確定申告書をもとに、支出額がいくら位になりそうか把握しておいた方が良さそうです。

お住まいの市町村のホームページに計算方法が載っていますので、ご自身の確定申告書を基に、国民健康保険料を試算してみてはいかがでしょうか。