土地改良区/消費税の会計処理は税込処理と税抜処理 どちらで処理すべき?

土地改良区が消費税の納税義務者に該当した場合、消費税の会計処理について、税込経理、税抜経理どちらを選択すべきか、会計担当者の方は悩むかもしれませんが、土地改良区が会計処理を行う際には税込経理で処理した方がよいでしょう。

以前土地改良区のお客様から質問を受けたことがあるので、土地改良区が税込経理で処理すべき理由を整理します。

土地改良区は税込経理で処理をした方が良い理由

土地改良区は、税込経理で処理をした方が良いでしょう。

なぜなら、土地改良区の場合、税抜経理で処理した場合の仮受消費税と仮払消費税の差額が納税額とはならないからです。

消費税は、ざっくり言うと受け取った消費税から支払った消費税を差し引いた差額を納税する仕組みになっています。

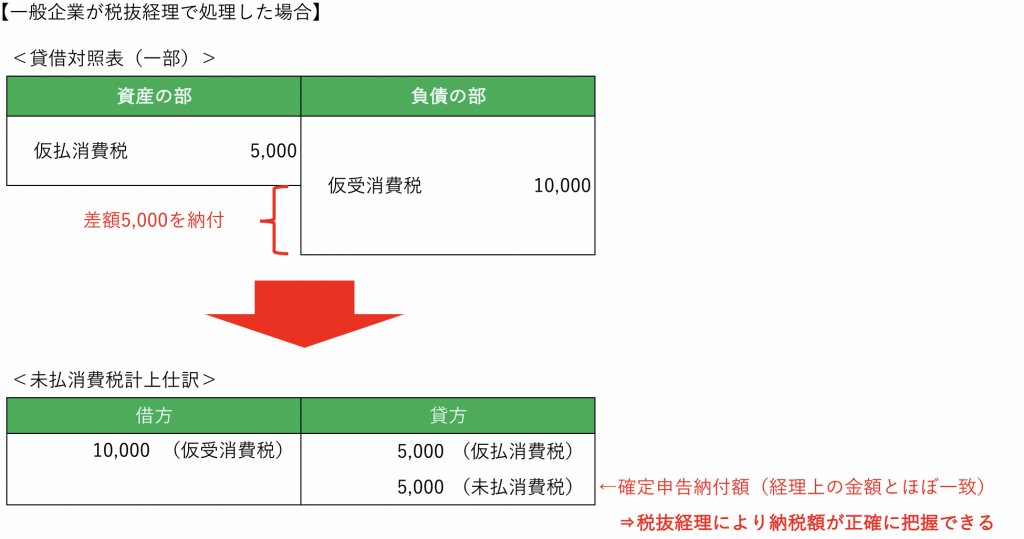

一般企業が税抜経理で処理した場合、以下のイメージの通り、会計上の仮受消費税(受け取った消費税)から仮払消費税(支払った消費税)を差し引いた額が消費税の納税額とほぼ一緒になるパターンが多いです。(実際は納税額の計算の際に、端数の関係などによって、若干の差異が発生します。)

このように、消費税相当額を自社の収入や支出に含めずに、消費税相当額を分けて仮受消費税、仮払消費税とする税抜処理は消費税の納税額も把握しやすく、理にかなっているのですが、土地改良区は受け取った消費税と支払った消費税の差額が納税額になるという場合はまずないでしょう。

土地改良区は経常賦課金や転用決済金、市町村の補助金や助成金、適正化事業交付金など、全体の収入に占める消費税の課税対象とならない収入の割合(特定収入割合といいます)が多いため、支払った消費税の調整計算をしなければなりません。(受け取った消費税から支払った消費税の全額を差し引くことはできず、一部しか差し引くことができません。)

従って、土地改良区は税抜経理で会計処理をしたとしても実際の納税額が把握できないため、税込経理で会計処理をしたほうが良いのではないかと考えます。

また、会計処理としては税抜経理より税込経理の方がシンプルで処理がしやすいということも理由として挙げられます。

なお、税抜経理、税込経理どちらで処理しても、正味財産の増減に違いは出ません。

<編集後記>

一般企業の場合、税抜経理で会計処理をすることにより上記の他に法人税や固定資産税などでメリットを享受することができます。しかしこれらのメリットは土地改良区では関係がありません。

一般的な会計ソフトであれば、税抜経理、税込経理どちらも対応しているのは今は当たり前ですが、土地改良区向けの会計ソフトはどうなんでしょう。そもそも税抜経理に対応したソフトはないかもしれません。

<土地改良区のお客様へ>

弊事務所では、土地改良区のお客様に対し、組織運営基盤の強化を支援するための各種サービスをご用意しています。

詳しくはこちら。